城市更新是一项系统性工程,具有资金需求大、涉及利益主体多、开发周期和收益回报不确定等特点。构建可行的收益回报机制,选择匹配的投融资模式,是城市更新项目顺利实施的关键。政策性银行贷款已成为当前城市更新项目最为主要的融资方式,如何提高项目的可融资性,满足银行审贷条件,将成为项目实施主体需要关注的重点内容。

一、哪些政策表明政策性银行要加大对城市更新的支持力度?

2020年7月28日,国务院办公厅发布《关于全面推进城镇老旧小区改造工作的指导意见国办发》〔2020〕23号文件,明确国家开发银行、农业发展银行要结合各自职能定位和业务范围,依法合规加大对城镇老旧小区改造的信贷支持力度。

2022年3月10日,国家发改委发布《2022年新型城镇化和城乡融合发展重点任务》〔2022〕371号文件中也有相关指示,要求开发银行、住房城乡建设部、发展改革委等部门负责有序推进城市更新任务,因地制宜改造一批大型老旧街区和城中村。

二、以国开行为代表的政策性银行对城市更新行动保持何种态度?

城市更新被列为我国城镇发展的重大战略后,国开行等政策性银行全力支持优质的城市更新项目,通过与发改委、住建部等国家部委沟通对接,探索市场化融资模式,与地方政府密切合作,因地制宜推进城市更新项目落地。

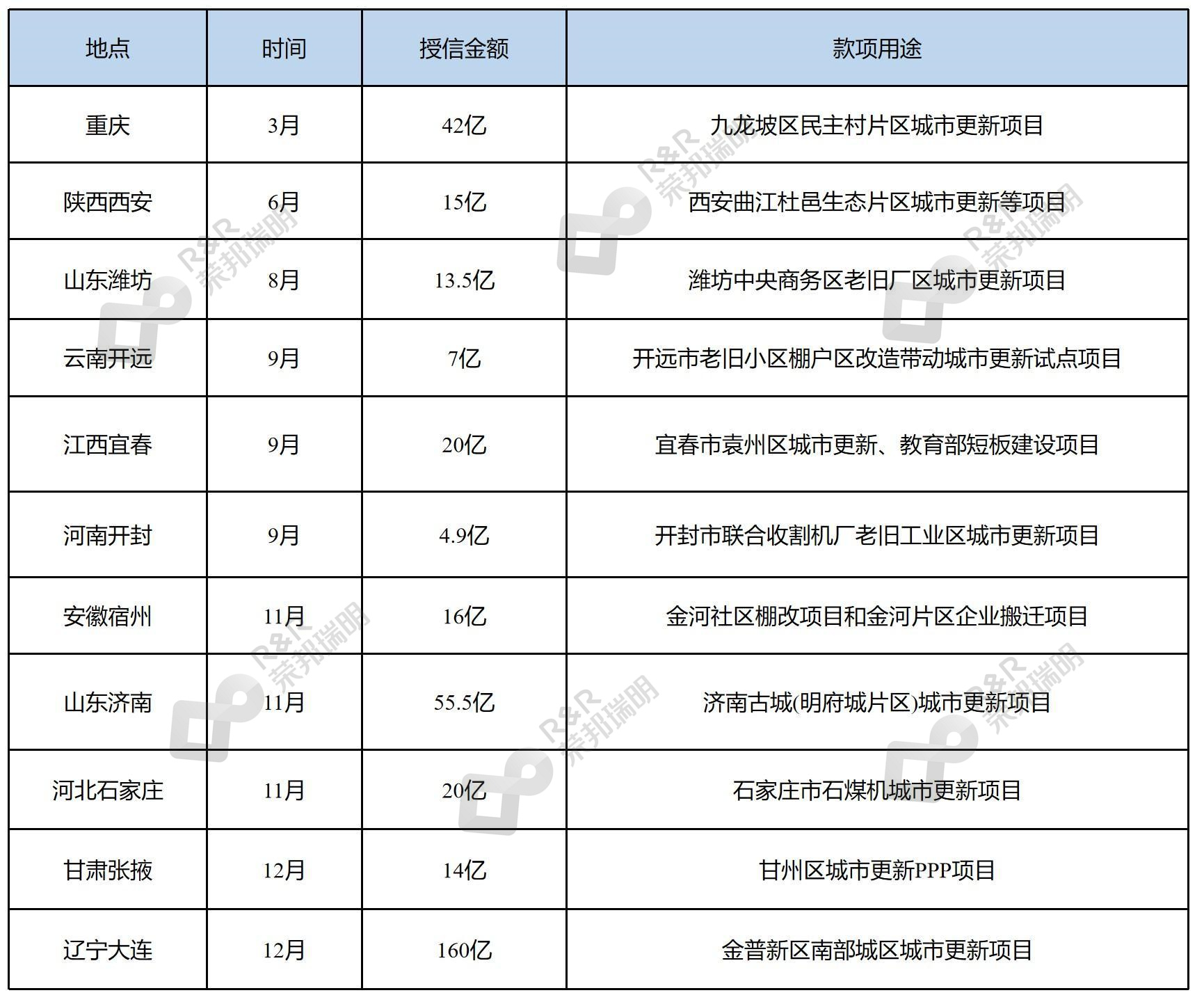

2021-2022年,国开行实现了城市更新领域的业务突破和实际投放,项目体量大、贷款金额多,俨然已呈现出铺展全国之势。

据不完全统计:

2021年国开行授信的城市更新项目案例

2022年国开行授信的城市更新项目案例

三、众多融资渠道中,政策性银行城市更新贷款的优势何在?

城市更新项目与传统的单个项目开发相比,开发体量大,开发内容多,项目涉及征地拆迁、基础设施建设、公共设施开发以及产业开发运营等环节,整个项目周期长,资金需求量较高。基于上述特点,城市更新对于融资的要求较为复杂,主要包括为覆盖大量公益性设施投资,融资成本应相对较低;针对不同的建设内容,融资方式应更为多元化;融资期限应与项目周期相匹配。

与目前市场上其他融资方式相比,政策性银行针对城市更新项目的融资需求具有天然的优势。首先,作为中央金融机构,以贯彻政府的经济政策为目标,不以盈利为目的,在贷款规模、期限、利率等方面都能够在合法合规的前提下满足项目要求,有能力提供充足的低成本、长周期项目资金。

其次,国开行贷款审贷条件更为灵活,允许将多个单体项目进行整体打包融资。可将收益性较差的公益性或准公益性单体项目与收益性较强的经营性单体项目进行打包,项目包整体能够实现平衡,具有稳定的现金流,覆盖融资本息即可。

最后,政策性银行在服务于新型城镇化建设过程中,积累了丰富的项目谋划和投融资经验,使其能充分发挥智库作用,帮助地方政府在城市更新领域更好地进行制度建设、方案策划以及项目规划。

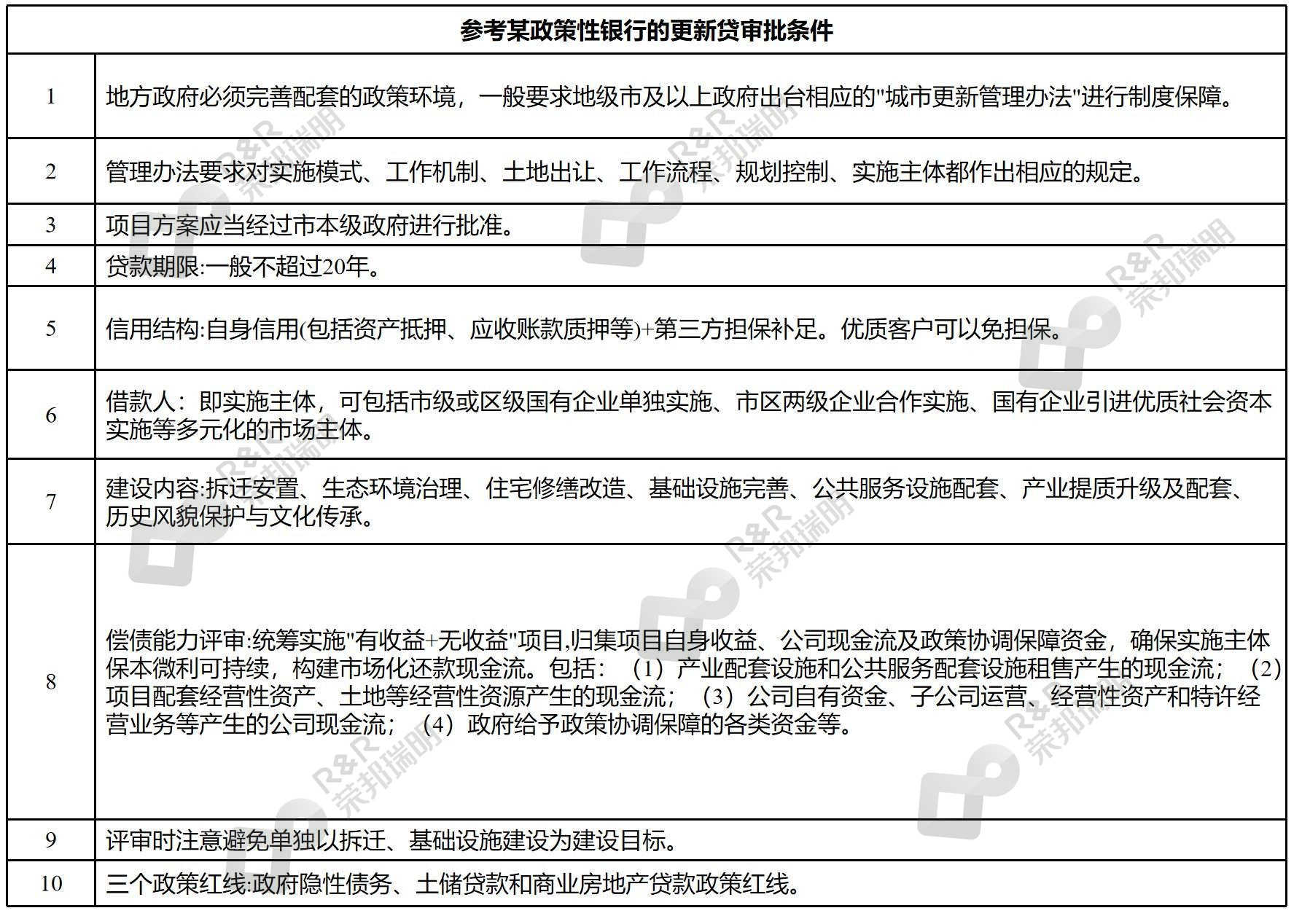

四、政策性银行城市更新贷款发放条件是什么?

政策性贷款除了贷款额度、利率定价、担保方式、贷款期限等差异化政策支持,本质上与一般金融机构贷款并无差异,都只能向准公益性或经营性的项目融资,且必须依靠项目本身的现金流偿还。这就要求项目本身应具备稳定的经营性现金流或其他可靠的偿债资金来源,未来经营收入或借款人其他收入应可覆盖贷款本息。

具体的贷款发放审批条件如下表所示:

五、总结

城市更新是一项政策性强、公益性强的城市建设工作,是城市发展从“开发方式”向“经营模式”转变的有益尝试,具有前期高投入、长期稳定回报的特点。政策性银行贷款由于其低成本、周期长以及审贷条件灵活等优势,是当前城市更新项目首选的融资方式。各级政府和各类社会投资人在研究策划城市更新项目时应重点关注项目的可融资性,满足银行的各项审贷要求,尤其是具备稳定的经营性现金流或其他可靠的偿债资金来源,将有助于城市更新项目的顺利落地。

(作者:城市发展事业部 高级经理吴甜,初级经理李建豪)

版权所有:北京荣邦瑞明投资管理有限责任公司